Am 26. Juli 2024 veröffentlichte die Eidgenössische Finanzmarktaufsicht (FINMA) ihre neuesten Richtlinien, die FINMA-Richtlinien 06/2024, die sich auf die regulatorische Landschaft für Stablecoins konzentrieren. Diese Richtlinien bauen auf dem Rahmenwerk der FINMA aus dem Jahr 2019 auf und befassen sich mit den sich entwickelnden Risiken und Herausforderungen für Stablecoin-Emittenten und die Banken, die Ausfallgarantien bereitstellen. Angesichts der zunehmenden Bedeutung von Stablecoins als Finanzinstrument zielen die neuen Regeln der FINMA darauf ab, die rechtlichen Einstufungen zu klären, die Massnahmen zur Bekämpfung der Geldwäscherei (GwG) zu verstärken und die spezifischen Anforderungen an Schweizer Banken, die an Stablecoin-Transaktionen beteiligt sind, darzulegen.

Stablecoins sind digitale Vermögenswerte, die einen stabilen Wert erhalten sollen, indem sie an traditionelle Währungen, Rohstoffe oder Finanzinstrumente gekoppelt sind. In der Schweiz werden Stablecoins zunehmend als Zahlungsmittel auf Blockchain-Plattformen eingesetzt. Sie bieten die Vorteile von Kryptowährungen, wie schnelle Transaktionen und dezentrale Verwaltung, und minimieren gleichzeitig die Preisvolatilität. Aus diesem Grund wächst die Nachfrage nach Stablecoins. Weltweit haben Stablecoins einen Marktwert von 168 Milliarden Dollar und machen etwa 7,75 % des gesamten Marktwerts von Kryptowährungen aus.

In unserem neuesten Insight beantworten wir die wichtigsten Fragen im Zusammenhang mit den neuen Vorschriften der FINMA und der Verwendung von Stablecoins im Geschäftsverkehr.

Welche neuen Regelungen enthalten die neuen FINMA-Richtlinien?

Mit den neuen FINMA-Richtlinien 06/2024 werden mehrere wichtige Vorschriften für die Ausgabe von Stablecoins und die damit verbundenen Risiken für Finanzinstitute eingeführt. Diese umfassen:

✓ Rechtliche Einordnung von Stablecoins

Stablecoins werden in der Regel als Einlagen im Sinne des Bankenrechts oder als kollektive Kapitalanlagen eingestuft, je nachdem, wie die zugrunde liegenden Vermögenswerte verwaltet werden. Das Geldwäschereigesetz (GwG) ist in der Regel auf Stablecoins anwendbar, da sie als Zahlungsmittel verwendet werden sollen.

✓ GwG Anforderungen

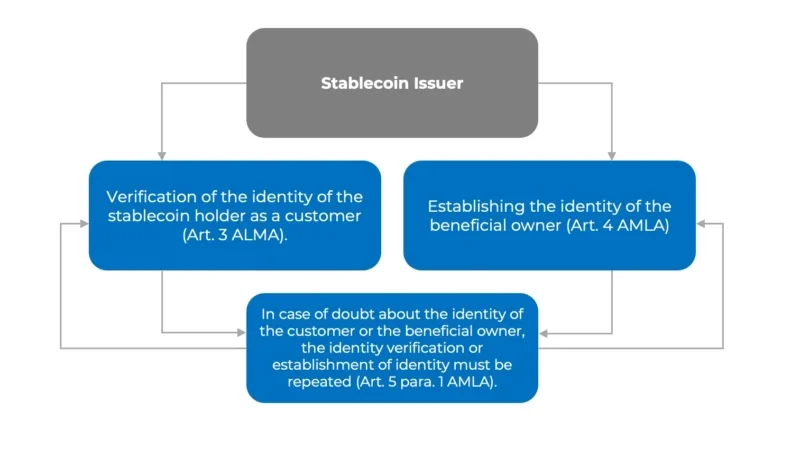

Ein Stablecoin-Emittent gilt als Finanzintermediär im Sinne der Geldwäschereigesetzgebung und ist verpflichtet, die folgenden Schritte zu unternehmen:

- Überprüfung der Identität des Stablecoin-Inhabers als Kunde (Art. 3 GwG)

- Feststellung der Identität des wirtschaftlich Berechtigten (Art. 4 GwG)

- Bestehen Zweifel an der Identität des Kunden oder des wirtschaftlich Berechtigten, so ist die Identitätsprüfung oder Identitätsfeststellung zu wiederholen (Art. 5 Abs. 1 GwG)

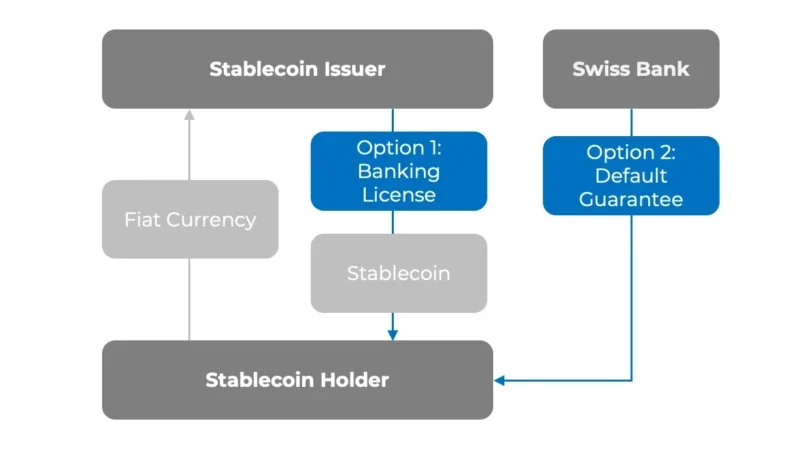

✓ Bankenrechtliche Vorschriften

Emittenten von Stablecoins, die gewerbsmässig Publikumseinlagen entgegennehmen, benötigen grundsätzlich eine Bankbewilligung, es sei denn, die Einlagen werden durch eine Bank garantiert. Die Richtlinien gehen auch auf die Risiken ein, die mit der Verwendung von Ausfallbürgschaften von Banken verbunden sind, die Emittenten von der Bewilligungspflicht der FINMA befreien können, aber dennoch den Anschluss an eine Selbstregulierungsorganisation erfordern.

✓ Anforderungen an die Ausfallgarantie

Die FINMA stellt Mindestanforderungen an Ausfallgarantien im Zusammenhang mit Stablecoins auf. Dazu gehören die Sicherstellung individueller Ansprüche für Kunden im Falle eines Konkurses des Emittenten, die Deckung aller Publikumseinlagen durch die Garantie und die Möglichkeit einer unkomplizierten und schnellen Inanspruchnahme der Garantie. Diese Massnahmen zielen darauf ab, die Einleger zu schützen, obwohl sie nicht das gleiche Schutzniveau wie eine Banklizenz bieten.

✓ Reputations- und rechtliche Risiken für Banken

Banken, die Garantien für Stablecoins bereitstellen, sind potenziellen Reputations- und Rechtsrisiken ausgesetzt, wenn der Emittent gegen die GwG-Verpflichtungen verstösst. Diese Risiken werden durch die Möglichkeit verstärkt, dass unehrliche Stablecoin-Inhaber im Falle eines Konkurses des Emittenten Ansprüche gegen die Bank geltend machen.

✓ Regulatorischer Überprüfungsbedarf

Der Bundesrat hat den Handlungsbedarf bei den bankengesetzlichen Ausnahmen zu den Ausfallbürgschaften erkannt. Die Richtlinien legen nahe, diese Ausnahmen auf ihre Schutzwirkung hin zu überprüfen. Die FINMA wird sich in den kommenden Diskussionen mit den damit verbundenen Risiken auseinandersetzen.

Was sind die wichtigsten Unterschiede zwischen Stablecoins und traditionellen Finanzinstrumenten in Bezug auf rechtliche Verpflichtungen?

Aufgrund ihrer digitalen und dezentralen Natur unterscheiden sich Stablecoins in Bezug auf rechtliche Verpflichtungen von traditionellen Finanzinstrumenten. Traditionelle Finanzinstrumente wie Aktien, Anleihen und Sparkonten sind gut reguliert und arbeiten innerhalb eines etablierten Rechtsrahmens, der Anlegerschutz, Offenlegungspflichten und klare Steuervorschriften umfasst. Im Gegensatz dazu bieten Stablecoins zwar Stabilität, da sie an Vermögenswerte wie Fiat-Währungen gekoppelt sind, stehen aber vor besonderen Herausforderungen bei der Klassifizierung und der behördlichen Aufsicht. So können Stablecoins je nach ihrer Struktur und ihrem Zweck als Einlagen, Wertpapiere oder kollektive Kapitalanlagen behandelt werden. Diese Unklarheit macht eine zusätzliche aufsichtsrechtliche Prüfung erforderlich, insbesondere in den Bereichen GwG und KYC, wo Stablecoins robuste Identifizierungs- und Transaktionsüberwachungsprozesse implementieren müssen. Im Gegensatz zu traditionellen Instrumenten müssen Stablecoins auch die sich entwickelnden Vorschriften für digitale Vermögenswerte einhalten, die sich je nach Rechtsordnung erheblich unterscheiden können, was ihre rechtlichen Verpflichtungen noch komplexer macht.

Was sind die steuerlichen Auswirkungen für Unternehmen, die Stablecoins ausgeben oder mit ihnen handeln, nach geltendem Schweizer Recht?

Die steuerlichen Auswirkungen für Unternehmen, die in der Schweiz mit Stablecoins handeln, hängen weitgehend von der Klassifizierung dieser digitalen Vermögenswerte ab. Wird ein Stablecoin als Wertpapier oder Einlage kategorisiert, kann er der Kapitalertragssteuer unterliegen, die auf den Wertzuwachs beim Verkauf oder Tausch erhoben wird. Darüber hinaus können Stablecoin-Transaktionen die Mehrwertsteuer auslösen, wenn sie als steuerpflichtige Lieferungen von Gegenständen oder Dienstleistungen gelten. Schweizer Unternehmen, die Stablecoins ausgeben oder handeln, müssen gegebenenfalls auch Quellensteuern auf Zinszahlungen berücksichtigen. Die Klassifizierung von Stablecoins als Wertpapiere könnte auch zu zusätzlichen Meldepflichten nach Schweizer Steuerrecht führen. Da sich das regulatorische Umfeld weiterentwickelt, wird Unternehmen empfohlen, sich auf dem Laufenden zu halten und eng mit Steuerexperten zusammenzuarbeiten, um die vollständige Einhaltung der aktuellen Schweizer Steuergesetze sicherzustellen.

Wie interagieren die neuen FINMA-Richtlinien mit internationalen Regulierungen für Stablecoins aus der EU oder den USA?

Die neuen FINMA-Richtlinien zu Stablecoins überschneiden sich mit internationalen Vorschriften, indem sie in bestimmten Bereichen höhere Anforderungen stellen, insbesondere bei der Einhaltung von GwG und KYC. Während die EU-Verordnung über Märkte für Krypto-Assets (MiCAR) und die Richtlinien der US-Börsenaufsicht SEC einen umfassenden Rahmen für digitale Vermögenswerte bieten, kann der Ansatz der FINMA strengere Bedingungen auferlegen, wie etwa die Anforderung an Schweizer Banken, Ausfallgarantien anzubieten, die bestimmte Kriterien erfüllen. Diese Angleichung bzw. potenzielle Divergenz bedeutet, dass in der Schweiz ansässige Emittenten sowohl die nationalen als auch die internationalen Vorschriften beachten müssen, um die vollständige Einhaltung der Vorschriften sicherzustellen. Die Komplexität ergibt sich aus den unterschiedlichen globalen Standards, so dass es für Unternehmen unerlässlich ist, anpassungsfähige Strategien zu entwickeln, die die strengsten Anforderungen der verschiedenen Rechtsordnungen berücksichtigen.

Was sind die potenziellen rechtlichen Risiken für Unternehmen, die Stablecoins als Zahlungsmittel akzeptieren?

Bei der Verwendung von Stablecoins als Zahlungsmittel in einem Unternehmen gibt es mehrere potenzielle rechtliche Risiken, die auftreten können:

Regulatorische Unsicherheit: Unterschiedliche rechtliche Einstufungen in den verschiedenen Rechtsordnungen können die Einhaltung und Durchsetzung von Vorschriften erschweren.

GwG/KYC-Einhaltung: Die Nichteinhaltung der strengen GwG- und KYC-Anforderungen kann zu schweren Strafen führen.

Durchsetzbarkeit von Verträgen: Der rechtliche Status und die Durchsetzbarkeit von Verträgen mit Stablecoins können unklar oder umstritten sein.

Volatilitätsrisiken: Auch wenn Stablecoins so konzipiert sind, dass sie stabil sind, können Wertschwankungen dennoch Risiken für die Preisgestaltung und das Finanzmanagement darstellen.

Technologische Risiken: Intelligente Verträge und andere zugrunde liegende Technologien könnten nicht richtig funktionieren oder ausgenutzt werden, was zu potenziellen Verlusten führen könnte.

Zusammenfassend lässt sich sagen, dass die neuen FINMA-Richtlinien 06/2024 einen bedeutenden Schritt in der Regulierung der sich schnell entwickelnden Welt der Stablecoins darstellen. Sie schaffen die dringend benötigte Klarheit und stellen strengere Anforderungen an Emittenten und Finanzinstitute, die in diesem Bereich tätig sind. Für in der Schweiz tätige Unternehmen bietet der sich entwickelnde Regulierungsrahmen sowohl Chancen als auch Herausforderungen.

LINDEMANNLAW ist auf den sich schnell entwickelnden Bereich der digitalen Vermögenswerte und der Finanzvorschriften spezialisiert. Kontaktieren Sie uns für eine individuelle Rechtsberatung, die sicherstellt, dass Ihr Unternehmen die neuesten Anforderungen erfüllt.