Le 26 juillet 2024, l’Autorité fédérale de surveillance des marchés financiers (FINMA) a publié ses dernières directives, les Directives FINMA 06/2024, axées sur le paysage réglementaire des stablecoins. Ces directives s’appuient sur le cadre de 2019 de la FINMA et abordent l’évolution des risques et des défis auxquels sont confrontés les émetteurs de stablecoins et les banques qui fournissent des garanties de défaillance. Avec la montée en puissance des stablecoins en tant qu’instrument financier de premier plan, les nouvelles règles de la FINMA visent à clarifier les classifications juridiques, à appliquer les mesures de lutte contre le blanchiment d’argent (AML) et à souligner les exigences spécifiques pour les banques suisses impliquées dans les transactions en stablecoins.

Les stablecoins sont des actifs numériques conçus pour conserver une valeur stable en étant rattachés à des monnaies traditionnelles, à une marchandise ou à un instrument financier. En Suisse, les stablecoins sont de plus en plus utilisés comme moyen de paiement sur les plateformes blockchain, offrant les avantages des crypto-monnaies, comme la rapidité des transactions et la gestion décentralisée, tout en minimisant la volatilité des prix. C’est pourquoi la demande de stablecoins augmente dans le monde entier. Au niveau mondial, les Stablecoins ont une valeur de marché de 168 milliards de dollars et occupent environ 7,75 % de la valeur de marché totale des crypto-monnaies.

Dans notre dernier Insight, nous répondons aux questions clés liées aux nouvelles réglementations de la FINMA et à l’utilisation des Stablecoins dans les affaires.

Quelles sont les nouvelles dispositions des lignes directrices de la FINMA?

Les nouvelles directives de la FINMA 06/2024 introduisent plusieurs règles importantes concernant l’émission de stablecoins et les risques associés pour les institutions financières. Il s’agit notamment de :

✓ Classification juridique des Stablecoins

Les stablecoins sont généralement classés comme des dépôts en vertu du droit bancaire ou comme des placements collectifs de capitaux, selon la manière dont les actifs sous-jacents sont gérés. La loi sur le blanchiment d’argent (LBA) s’applique généralement aux stablecoins en raison de leur utilisation prévue comme moyen de paiement.

✓ Exigences en matière de lutte contre le blanchiment d’argent (AML)

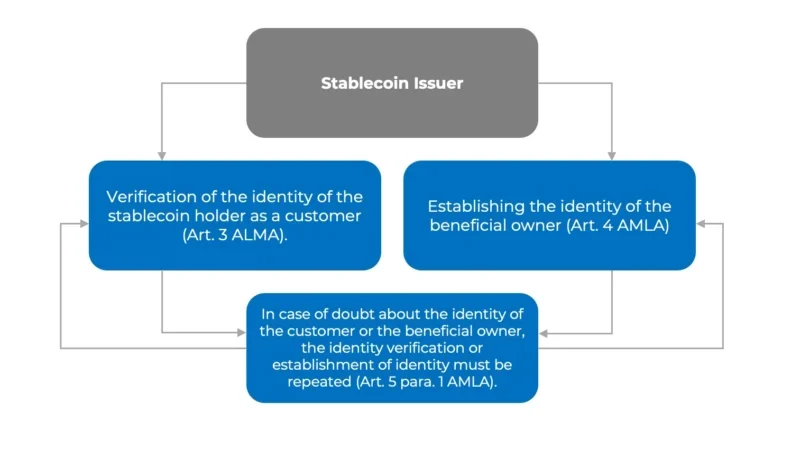

Un émetteur de stablecoins est considéré comme un intermédiaire financier aux fins de la législation sur le blanchiment d’argent et est tenu de prendre les mesures suivantes:

- Vérification de l’identité du détenteur de pièces stables en tant que client (art. 3 LBA)

- Identification de l’ayant droit économique (art. 4 LBA)

- En cas de doute sur l’identité de la partie au contrat ou de l’ayant droit économique, la vérification de l’identité ou l’identification doit être répétée (art. 5 al. 1 LBA)

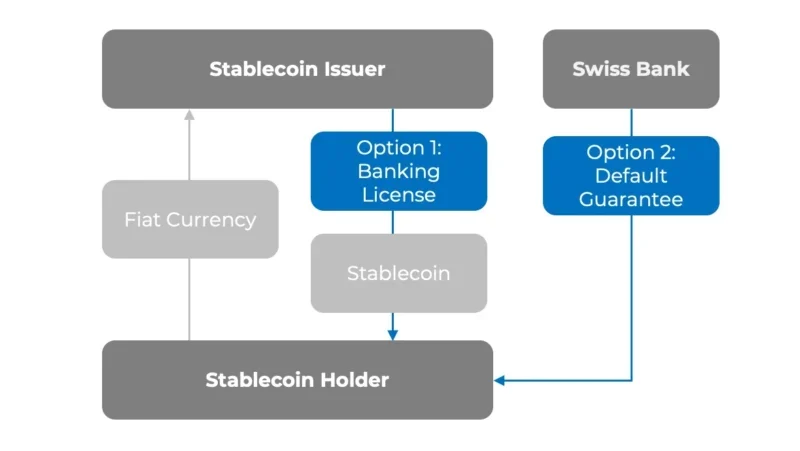

✓ Réglementation en matière de droit bancaire

Les émetteurs de stablecoins qui acceptent des dépôts du public à titre professionnel ont généralement besoin d’une licence bancaire, à moins que les dépôts ne soient garantis par une banque. Les directives abordent également les risques liés à l’utilisation de garanties de défaillance de banques, qui peuvent exempter les émetteurs de l’obligation d’obtenir une licence de la FINMA, mais nécessitent tout de même une affiliation à un organisme d’autorégulation.

✓ Exigences en matière de garantie de

bonne fin La FINMA définit des exigences minimales pour les garanties de bonne fin associées aux stablecoins. Il s’agit notamment de garantir des créances individuelles pour les clients en cas de faillite de l’émetteur, de couvrir tous les dépôts publics avec la garantie et de permettre des appels à la garantie rapides et sans complication. Ces mesures visent à protéger les déposants, bien qu’elles n’offrent pas le même niveau de protection qu’une licence bancaire.

✓ Risques juridiques et de réputation pour les banques

Les banques qui fournissent des garanties pour les stablecoins sont confrontées à des risques juridiques et de réputation si l’émetteur ne respecte pas ses obligations en matière de LBA. Ces risques sont aggravés par la possibilité pour les détenteurs de stablecoins malhonnêtes de faire valoir leurs droits contre la banque en cas de faillite de l’émetteur.

✓ Nécessité d’une révision de la réglementation

Le Conseil fédéral a reconnu la nécessité d’agir en ce qui concerne les exceptions au droit bancaire liées aux garanties de bonne fin. Les lignes directrices suggèrent que ces exceptions soient réexaminées afin de s’assurer qu’elles offrent une protection adéquate, et la FINMA s’efforcera d’aborder les risques associés dans les discussions à venir.

Quelles sont les principales différences entre les stablecoins et les instruments financiers traditionnels en termes d’obligations légales?

Les stablecoins diffèrent des instruments financiers traditionnels en termes d’obligations légales en raison de leur nature numérique et décentralisée. Les instruments financiers traditionnels, tels que les actions, les obligations et les comptes d’épargne, sont bien réglementés et fonctionnent dans des cadres juridiques établis qui comprennent des protections pour les investisseurs, des obligations d’information et des règles fiscales claires. En revanche, les stablecoins, bien qu’ils offrent la stabilité en étant rattachés à des actifs comme les monnaies fiduciaires, sont confrontés à des défis uniques en matière de classification et de surveillance réglementaire. Par exemple, les stablecoins peuvent être traités comme des dépôts, des titres ou des organismes de placement collectif, en fonction de leur structure et de leur objectif. Cette ambiguïté nécessite un examen réglementaire supplémentaire, en particulier dans les domaines de la lutte contre le blanchiment d’argent et de la connaissance du client, où les stablecoins doivent mettre en œuvre des processus robustes d’identification et de suivi des transactions. Contrairement aux instruments traditionnels, les stablecoins doivent également se conformer aux réglementations sur les actifs numériques en constante évolution, qui peuvent varier considérablement d’une juridiction à l’autre, ce qui ajoute à la complexité de leurs obligations légales.

Quelles sont les implications fiscales pour les entreprises qui émettent ou échangent des stablecoins en vertu du droit suisse actuel?

Les implications fiscales pour les entreprises impliquées dans les stablecoins en Suisse dépendent largement de la classification de ces actifs numériques. Si un stablecoin est considéré comme un titre ou un dépôt, il peut être soumis à l’impôt sur les gains en capital, qui s’applique à l’appréciation de la valeur lors de la vente ou de l’échange. En outre, les transactions en stablecoins peuvent être soumises à la TVA si elles sont considérées comme des livraisons de biens ou des prestations de services imposables. Les entreprises suisses qui émettent ou échangent des stablecoins doivent également tenir compte des impôts à la source sur les paiements d’intérêts, le cas échéant. La classification des stablecoins en tant que titres pourrait également entraîner des obligations de déclaration supplémentaires en vertu du droit fiscal suisse. L’environnement réglementaire évoluant, il est conseillé aux entreprises de se tenir informées et de travailler en étroite collaboration avec des professionnels de la fiscalité afin de garantir une conformité totale avec les lois fiscales suisses en vigueur.

Comment les nouvelles lignes directrices de la FINMA interagissent-elles avec les réglementations internationales sur les stablecoins, telles que celles de l’UE ou des États-Unis?

Les nouvelles directives de la FINMA sur les stablecoins recoupent les réglementations internationales en plaçant la barre plus haut dans certains domaines, notamment en matière de conformité AML et KYC. Alors que le règlement de l’UE sur les marchés des crypto-actifs (MiCAR) et les lignes directrices de la SEC des États-Unis fournissent des cadres complets pour les actifs numériques, l’approche de la FINMA peut imposer des conditions plus strictes, telles que l’exigence pour les banques suisses d’offrir des garanties de défaut qui répondent à des critères spécifiques. Cet alignement, ou cette divergence potentielle, signifie que les émetteurs basés en Suisse doivent naviguer entre les réglementations nationales et internationales pour assurer une conformité totale. La complexité découle de normes mondiales différentes, ce qui rend essentiel pour les entreprises de développer des stratégies adaptables qui prennent en compte les exigences les plus strictes des différentes juridictions.

Quels sont les risques juridiques potentiels pour les entreprises qui acceptent les stablecoins comme moyen de paiement?

L’utilisation de pièces stables comme moyen de paiement dans une entreprise présente plusieurs risques juridiques potentiels:

Incertitude réglementaire: Des classifications juridiques différentes d’une juridiction à l’autre peuvent compliquer la mise en conformité et l’application de la réglementation.

Conformité AML/KYC: Le non-respect des exigences strictes en matière de lutte contre le blanchiment d’argent et de connaissance du client peut entraîner de lourdes sanctions.

Exécution des contrats: Le statut juridique et la force exécutoire des contrats impliquant des stablecoins peuvent être flous ou contestés.

Risques de volatilité: Même si les stablecoins sont conçus pour être stables, les fluctuations de valeur peuvent toujours présenter des risques en matière de tarification et de gestion financière.

Risques technologiques: Les contrats intelligents et autres technologies sous-jacentes pourraient mal fonctionner ou être exploités, ce qui entraînerait des pertes potentielles.

En conclusion, les nouvelles lignes directrices de la FINMA 06/2024 représentent une étape importante dans la réglementation du monde des stablecoins, qui évolue rapidement, en apportant la clarté nécessaire et en imposant des exigences plus strictes aux émetteurs et aux institutions financières impliqués dans cet espace. Pour les entreprises opérant en Suisse, l’évolution du cadre réglementaire présente à la fois des opportunités et des défis.

LINDEMANNLAW est spécialisé dans le domaine en pleine évolution des actifs numériques et des réglementations financières. Contactez-nous dès aujourd’hui pour obtenir des conseils juridiques personnalisés afin de vous assurer que votre entreprise est pleinement conforme aux exigences les plus récentes.